Основы финансового анализа

Система показателей оценки платежеспособности предприятия

Система показателей платежеспособности позволяет оценить способность предприятия оплачивать свои обязательства в установленный срок.

Данные показатели представляют интерес не только для руководства предприятия, но и для внешних субъектов диализа: коэффициент абсолютной ликвидности представляет интерес для поставщиков сырья и материалов, коэффициент быстрой ликвидности - для банков, коэффициент текущей ликвидности - для инвесторов.

Для расчета нижеприведенных показателей можно воспользоваться группировкой активов и пассивов, примененной выше, при расчете показателей А1-А4 и П1-П4.

Коэффициент абсолютной ликвидности (норма денежных резервов) определяется отношением денежных средств и краткосрочных финансовых вложений ко всей сумме краткосрочных долгов предприятия. Он показывает, какая часть краткосрочных обязательств может быть погашена за счет имеющейся денежной наличности. Чем выше его величина, тем больше гарантия погашения долгов. Однако и при его небольшом значении предприятие может быть всегда платежеспособным, если сумеет сбалансировать и синхронизировать приток и отток денежных средств по объему и срокам. Поэтому каких-либо общих нормативов и рекомендаций по уровню данного показателя не существует. Дополняет общую картину платежеспособности предприятия наличие или отсутствие у него просроченных обязательств, их частота и длительность.

Коэффициент абсолютной ликвидности может быть рассчитан по формуле:  .

.

Коэффициент быстрой (срочной) ликвидности - отношение денежных средств, краткосрочных финансовых вложений и краткосрочной дебиторской задолженности, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, к сумме краткосрочных финансовых обязательств. Удовлетворяет обычно соотношение 0,7-1. Однако оно может оказаться недостаточным, если большую долю ликвидных средств составляет дебиторская задолженность, часть которой трудно своевременно взыскать. В таких случаях требуется соотношение большее. Если в составе оборотных активов значительную долю занимают денежные средства и их эквиваленты (ценные бумаги), то это соотношение может быть меньшим.

Коэффициент можно рассчитать по формуле:  .

.

Коэффициент текущей ликвидности (общий коэффициент покрытия долгов) - отношение всей суммы оборотных активов, включая запасы и незавершенное производство, к общей сумме краткосрочных обязательств. Он показывает степень, в которой оборотные активы покрывают оборотные пассивы.

Коэффициент можно рассчитать по формуле:  .

.

Превышение оборотных активов над краткосрочными финансовыми обязательствами обеспечивает резервный запас для компенсации убытков, которые может понести предприятие при размещении и ликвидации всех оборотных активов, кроме наличности. Чем больше величина этого запаса, тем выше уверенность кредиторов, что долги будут погашены. Удовлетворяет обычно коэффициент > 2.

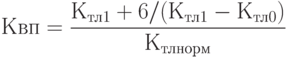

Если коэффициент текущей ликвидности ниже нормативного, а доля собственного оборотного капитала в формировании оборотных активов меньше норматива, но наметилась тенденция роста этих показателей, то определяется коэффициент восстановления платежеспособности (Квп) за период, равный шести месяцам:

Если Квп > 1, то у предприятия есть реальная возможность восстановить свою платежеспособность, и наоборот, если Квп < 1 - у предприятия нет реальной возможности восстановить свою платежеспособность в ближайшее время.

Об ухудшении ликвидности активов свидетельствуют такие признаки, как увеличение доли неликвидных запасов, просроченной дебиторской задолженности, просроченных векселей и т.д.

В табл. 24.6 приведен расчет показателей. Структура приведенной таблицы позволяет сопоставлять показатели на начало и на конец периода. В нашем случае расчет значений на начало периода не имеет смысла, так как показатели П1, П2, П3 равны нулю - пассивы организации представлены лишь уставным капиталом.

| № п/п | Показатель | На начало периода | На конец периода | Изменение (+,-) |

|---|---|---|---|---|

| 1 | Коэффициент абсолютной ликвидности | 1,02544414 | ||

| 2 | Коэффициент быстрой (срочной) ликвидности | 2,03181953 | ||

| 3 | Коэффициент текущей ликвидности | 2,52085089 |

Показатели укладываются в номативы, текущее состояние платежеспособности организации можно признать отличным.

Итоги

На этом занятии вы ознакомились с несколькими простыми и эффективными методами экономического анализа, базирующимися на анализе финансовой отчетности организации. Как уже было сказано, финансовый анализ весьма многогранен, ниже дан обширный список литературы, который позволит вам, при необходимости, заняться самостоятельным изучением проблемы. Типичный план анализа можно выразить в следующем виде, рассмотренном на примере анализа ликвидности баланса:

- Определение методик, по которым будет осуществлен анализ (например - анализ ликвидности баланса)

- Определение методик расчета показателей (для анализа ликвидности баланса это - группировка активов и пассивов по четырем группам)

- Определение способов интерпретации полученных показателей

- Расчет показателей

- Выводы по найденным величинам, соотношениям показателей с обязательным учетом специфики деятельности организации

Особую ценность имеет расчет и анализ показателей за несколько периодов. Такой расчет позволяет проанализировать показатели в динамике, что дает дополнительные возможности для осмысления тех или иных показателей.

Для осуществления комплексного анализа состояния организации применимы различные системы анализа. В частности, для целей комплексного финансового анализа можно порекомендовать следующий план:

- Общая характеристика предприятия

- Анализ динамики состава и структуры имущественного положения предприятия и возможных причин изменений по отдельным видам имущества

- Анализ состава, структуры, состояния, движения и эффективности использования основных средств

- Анализ динамики оборотных активов

- Анализ динамики оборотных активов, сгруппированных по степени риска; оценка влияния изменений в динамике каждой группы на ликвидность предприятия

- Анализ состава, структуры и динамики текущих расчётов с дебиторами и кредиторами

- Анализ динамики, состава и структуры кредиторской задолженности

- Сравнительный анализ оборачиваемости дебиторской и кредиторской задолженности

- Анализ изменения в составе и структуре источников формирования активов предприятия за отчётный год с указанием влияния изменений в структуре капитала на финансовое состояние

- Расчёт стоимости чистых активов предприятия; анализ их состава и динамики

- Анализ ликвидности баланса предприятия

- Расчёт системы показателей оценки платежеспособности предприятия; анализ их динамики и воздействия на финансовое состояние предприятия

- Расчёт системы показателей рыночной устойчивости предприятия; анализ их динамики и воздействия на финансовое состояние предприятия

- Определение типа финансовой устойчивости предприятия; анализ полученных результатов

- Анализ общих и частных показателей оборачиваемости активов предприятия; оценка влияния изменения объёма реализации и величины активов на изменение их оборачиваемости

- Анализ динамики и состава финансовых результатов предприятия с указанием причин, повлиявших на изменение финансового результата от всей хозяйственной деятельности

- Факторный анализ прибыли от продаж с указанием резервов роста прибыли

- Анализ динамики показателей, характеризующих доходы, расходы, доходность и рентабельность предприятия

- Факторный анализ изменения рентабельности активов, оборотных активов и собственного капитала; определение резервов увеличения рентабельности имущества, мобильных средств и собственного капитала

- Анализ затрат предприятия по экономическим элементам

- Факторный анализ затрат на 1 рубль реализованной продукции; определение резервов снижения затрат на 1 рубль реализованной продукции

- Расчёт "критического" объёма продаж, запаса финансовой прочности и операционного рычага

- Оценка влияния интенсивных и экстенсивных факторов на объём реализованной продукции с указанием резервов повышения объёма реализации

- Оценка инвестиционной привлекательности предприятия с использованием метода рейтинговой оценки

Задание

Выполните итоговую работу по курсу.

Заключение

Вы изучили последнее занятие данного курса. К курсу подготовлена итоговая работа, выполнить которую вы можете, опираясь на изученный материал. Учтите, что при заполнении Журнала хозяйственных операций, Главной книги и Оборотно-сальдовой ведомости нужно быть предельно внимательным, иначе неизбежны ошибки.

Например, если вы случайно отнесете сумму дебетового оборота какого-либо счета в его кредитовый оборот, найти сумму, которую вы отнесли неправильно, можно следующим образом: вычесть из большего оборота меньший и разделить полученный результат на 2. Результат деления даст вам сумму, которую вы разнесли неправильно. Найдя эту сумму среди значений оборотов по счетам, вы сможете устранить ошибку.

Вышеописанный пример бухгалтерской ошибки, пожалуй, наиболее безобиден. Если оборотно-сальдовая ведомость не сходится, суммы по оборотам счетов не соответствуют сумме операций по Журналу - вам придётся проверить, во-первых - разнесение каждой из операций по счетам Главной книги, во-вторых - подсчет оборотов и остатков по счетам, и, в-третьих - правильность разнесения остатков и оборотов по Главной книге.

Если вы успешно справитесь с итоговым заданием - можно сказать, что вы получите некоторое представление о практической работе бухгалтера. На практике всё, с одной стороны, сложнее - присутствует масса первичных документов, расчетов, учетных регистров, которые мы упрощенно представили в виде табличной Главной книги и т.д., с другой - проще, так как современные средства автоматизации бухгалтерского учета сводят к минимуму рутинную работу. Однако, если вы не понимаете принципы функционирования бухгалтерского учета, если у вас нет полного осознания метода двойной записи, особенностей формирования Главной книги, оборотно-сальдовой ведомости, если вам непонятны контрольные показатели соответствия Журнала и Оборотно-сальдовой ведомости, Оборотно-сальдовой ведомости и Бухгалтерского баланса, если неясно, почему выплата заработной платы отражается записью Д70 К50, а начисление - Д26 К70 - это значит, что даже пользуясь бухгалтерской программой вы будете видеть в ней некий "черный ящик", который выполняет непонятные манипуляции с введенными в него данными. Поэтому даже если вы планируете вести автоматизированный учет - знание принципов учета и умение вручную составить баланс сослужит вам хорошую службу.

Всё то, о чем мы говорили - в частности - формирование баланса и другие учетные тонкости, нужны, в основном главным бухгалтерам или бухгалтерам в одном лице. Если вы, например, собираетесь заниматься узкой областью учета - скажем - работать оператором по вводу в автоматизированную систему учета данных по отгрузке товаров - вы можете, изучив несколько сравнительно простых операций, приступать к работе, не понимая всей системы учета. Но, перефразируя известную фразу, можно сказать: "Плох тот бухгалтер, который не мечтает стать главным бухгалтером". К тому же, знания, которые вы получили, изучая этот курс - это знания, без которых не обойдется ни аудитор, ни финансовый директор. Конечно, объем знаний аудитора во много раз превышает то, что изложено здесь, но вряд ли вы найдете аудитора, который не знает, как составить баланс вручную.